Notre Approche

Nos conseils et notre savoir-faire en tant que spécialiste du financement d’entreprise seront la garantie de présenter un dossier complet pour répondre aux attentes de nos partenaires bancaires locaux.

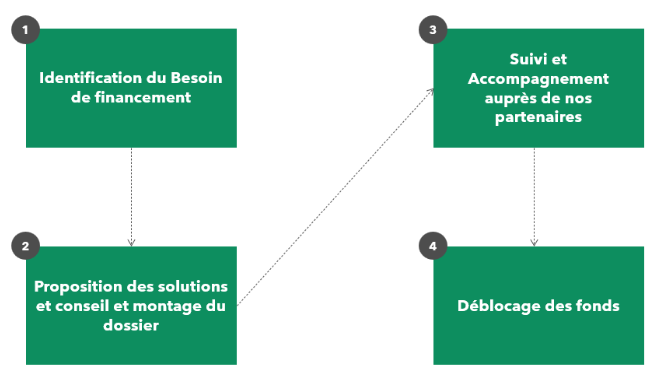

Les étapes de déblocage de votre dossier poursuivent un parcours de 4 étapes à savoir :

Le prêt professionnel représente la solution la plus répandue pour financer des actifs inscrits au bilan de l’entreprise.

Simple et rapide à mettre en œuvre, le prêt professionnel s’adapte aux exigences de tous les profils. Cette solution de financement multiplie les avantages :

- Le prêt professionnel s’adapte exactement aux besoins des entreprises.

- Le prêt professionnel peut être renégocié lors de modifications des flux de trésorerie (changement de conjoncture économique, cession ou acquisitions d’actifs…).

- Les intérêts d’un prêt professionnel sont des charges déductibles de votre impôt sur les bénéfices.

- Le prêt professionnel est généralement moins coûteux que le crédit-bail.

Est-ce réellement le meilleur moyen pour concrétiser des projets d’investissement corporel ou incorporel ? Comment faire en sorte d’optimiser ce prêt ?

Nous avons déployé une démarche MFPRO pour vous accompagner à financer vos projets professionnels. Cette approche se décline en considérant les principaux points ci-après :

- Adapter l’échéancier du prêt

Pour un prêt professionnel classique, votre entreprise rembourse progressivement, selon un échéancier convenu d’avance, les intérêts d’emprunt et le capital jusqu’au terme du prêt. L’emprunt peut donner lieu au paiement d’annuités constantes, à des remboursements constants ou être remboursable in fine.

Il est important d’adapter l’échéancier du prêt à la rentabilité anticipée des investissements et de tenir compte des évolutions de l’activité et de la trésorerie :

Choisir la bonne échéance : la durée du prêt constitue un paramètre de premier plan à prendre en considération. Pour les investissements matériels ou immatériels, les remboursements s’échelonnent généralement sur une période d’environ 5 ans. A l’inverse, le plan de financement d’un bien immobilier dépassant les 10 à 15 ans. Dans tous les cas, il est important d’ajuster la durée de son prêt à la durée d’amortissement du bien acquis.

Négocier un différé de remboursement : un différé en début d’emprunt permet de mieux prendre en compte le moment où l’investissement se traduit effectivement en flux de trésorerie supplémentaire.

- Choisir entre taux fixe et taux variable

En fonction de la conjoncture et de l’évolution pressentie des taux d’intérêt, vous aurez à choisir entre un taux fixe et un taux variable. Dans ce cadre, plusieurs éléments sont à prendre en compte :

- Minimiser le coût,

- Réduire le risque,

- Suivre ses anticipations…

Sur ce dernier point, les anticipations de hausse ou de baisse des taux d’intérêt ont une forte influence.

Il s’agit de s’endetter à taux variable quand on pense que les taux vont baisser.

Inversement, il faut choisir un taux fixe si on estime que le niveau actuel des taux est bas.

Ceci constitue une forme de spéculation représentant un risque pour l’entreprise : hausse du coût futur de son financement ou perte d’opportunité sur le coût de son endettement.

Il est notamment difficile pour une entreprise fortement endettée ou située dans un secteur cyclique de prendre le risque d’une remontée des taux qui alourdirait ses coûts.

- Négocier les garanties exigées par le prêteur

L’obtention d’un prêt professionnel est souvent conditionnée à la délivrance de garanties au profit du prêteur. On distingue, d’une part, les sûretés personnelles qui protègent le prêteur en lui permettant d’agir contre d’autres personnes (par exemple, un dirigeant se porte caution) et, d’autre part, les sûretés réelles qui garantissent le prêt par l’affectation d’un bien au paiement du prêt.

Un des moyens les plus sûrs de garantir le remboursement est pour le prêteur de prendre en garantie un actif de l’entreprise. Ceci impose des contraintes fortes à l’entreprise (impossibilité de céder l’actif…) mais peut lui permettre d’abaisser son coût de financement ou de trouver des financements plus importants.

Point positif, plus les garanties apportées sont substantielles, plus vous serez en position de force pour négocier le taux de votre prêt.

Pourquoi faire appel à MFPRO

Avec MFPRO, vous accédez aux offres de prêts professionnels vous permettant de financer en plusieurs fois vos équipements, y compris les plus onéreux, avec des échéances parfaitement adaptées à vos rentrées d’argent. Au-delà de vous assurer un taux compétitif, nos experts vous aident à optimiser toutes les modalités de votre prêt, avec les meilleures assurances et garanties du marché.

L’octroi d’un prêt pour financer un projet professionnel se fonde sur la solidité financière de votre entreprise, présente et future. Pour s’assurer de la confiance des prêteurs, nos experts vous aident à construire votre dossier de financement en valorisant la rentabilité anticipée de votre investissement. Par ailleurs, nos experts mobilisent plusieurs leviers afin d’optimiser le financement de votre projet.

Pourquoi faire appel à MFPRO pour une levée de fonds

Une levée de fonds prend entre 3 et 9 mois environ. C’est un travail à temps plein et qui nécessite de connaître et maîtriser les rouages et les étapes. Notre cabinet partagera avec vous son réseau d’investisseurs, d’avocats si besoin, et vous accompagnera de l’élaboration des documents au sourcing des investisseurs adéquats, jusqu’à la négociation finale (term sheet, puis valorisation puis pacte d’actionnaires). Nous vous faisons donc gagner du temps et optimisons vos chances d’obtenir des fonds.

Pourquoi faire appel à MFPRO expert en business plan

Nous avons accompagné plus de 1 000 entrepreneurs dans la modélisation financière de leur projet et la rédaction de business plan ou la formation au business plan. Avec plus de 10 ans d’expérience, nous avons une parfaite maîtrise des attentes des investisseurs vis-à-vis de ce document. Nous vous ferons donc gagner du temps mais aussi en crédibilité.

Travel and Aviation

Consulting

Armed with statistical knowledge, technical expertise, and fact based prediction, we allow your business to truly soar.

Business Services

Consulting

We help you shape and position your business services in a way that enhances the output of your clients.

Energy and Environment

Consulting

We work with energy companies to increase their efficiency and eliminate any environmentally harmful practices.

TAX Services

Consulting

We are a company that offers design and build services for you from initial sketches to the final construction.

Renseignez le formulaire dédié au financement pour une prise de contact et instruction de votre dossier.

Renseignez le formulaire dédié au financement pour une prise de contact et instruction de votre dossier.